Quel montant investir dans une SCPI ?

Je vais raconter dans cet article ma propre expérience de l’achat de « papier de pierre » SCPI. C’est encore très nouveau, donc je vais vous donner un premier gros solde pour mon investissement de 100.000€ à 3 SCPI fin 2018 . Le seul but de cet article est d’illustrer l’investissement dans SCPI et est régulièrement mis à jour pour mettre à jour mon opinion. J’espère également qu’il informe les lecteurs de notre fichier SCPI complet et que mon expérience pourra répondre à toutes vos questions.

C’ est un exemple, un cas pratique qui aide à mieux comprendre un investissement dans l’ICP . Je ne conseille pas nécessairement d’acheter ces 3 SCPI : c’est à tout le monde d’étudier la question en fonction de sa situation personnelle, de son patrimoine et de ses objectifs. Dans tous les cas, cette expérience pratique dans l’investissement dans SCPI vous aidera à donner une opinion plus précise sur l’intérêt de ces Investissement.

A voir aussi : Achat immobilier : comment trouver la maison idéale dans le Finistère ?

Ma définition d’un bon investissement dans SCPI ? Une bonne opération en papier de pierre, à mon avis, est un projet qui est dans la rue, un bon courtier SCPI pour les conseils et le suivi, un bon choix de SCPI, un bon financement et tout le monde a besoin de bien performer dans la performance financière. J’ai donc essayé d’optimiser tout et voici décrit mon expérience en détail.

Plan de l'article

Pourquoi et combien j’ai investi dans SCPI : mon PROJET

En 2018, je voulais investir mes actifs dans des immeubles de placement tout en profitant de ma capacité de crédit pour développer mes actifs à crédit.

Lire également : Comment est attribué le label ISR ?

Investissez dans SCPI pour diversifier et gagner du temps et de la sérénité

En 2018, mon objectif était de vendre mon appartement. En fait, après 10 ans de location, j’ai réalisé que le fait d’être propriétaire exigeait trop de travail, même si j’ai délégué à une agence. Trop de travail pour un rendement net pauvre et de plus en plus bas (impôts fonciers et travail plus élevé). En outre, je ne voulais pas compter sur une seule propriété avec un seul locataire , qui est la pluie et le beau temps, donc je voulais rester fidèle à mes principes et diversifier.

J’ ai donc vendu mon appartement et acheté SCPI en même temps pour environ le même montant. Ainsi, en plus des fonds Euro d’Assurance Vie et de mes actions dans le PEA et les titres, j’ai Compte (CTO) toujours immobilier dans ma fortune. Mais cette fois avec mon SCPI, il est plus pratique de gérer et de diversifier l’immobilier « papier de pierre » . Je n’ai rien à faire, sauf la déclaration de revenus une fois par année.

Par conséquent, je ne perds plus de temps sur la gestion locative, le suivi des locataires et le travail. Et je n’ai plus le stress des loyers impayés, de la dégradation, des changements de locataires, etc. Même à travers mon agence, j’ai toujours dû superviser et apporter personnellement, c’était fastidieux et stressant. Après tout, je suis un partisan de l’héritage qui libère et offre la sérénité, plutôt que l’héritage esclave. Cela me permet de me concentrer sur ce qui est important pour moi (ma famille, ma carrière, etc.) sans compromettre la performance. En outre, j’ai fait la même chose avec les actions, en mettant l’accent sur les trackers (fonds de passif) et non sur les titres actifs et Fonds actifs.

Investir dans SCPI pour utiliser ma capacité de crédit

Il existe 2 leviers pour développer et enrichir vos actifs : la capacité d’épargne et la capacité de crédit. J’optimise déjà ma capacité d’épargne en investissant régulièrement dans des fonds d’assurance vie et des actions en euros. Et je voudrais également utiliser le second levier pour développer mes actifs : ma capacité d’endettement.

Mon projet était donc d’investir dans SCPI à crédit. C’est mon seul crédit maintenant, après avoir remboursé l’appartement. Sachez que nous sommes actuellement en mesure d’emprunter environ 2 % sur 20 ans pour investir environ 4 % net, donc nous avons un bon solde de crédit . En pratique, ma capacité d’endettement est d’environ 300 000 euros en 20-25 ans, compte tenu de mes revenus. Mais puisque je veux garder une capacité de crédit pour acheter ma maison principale, j’ai a décidé d’emprunter seulement 100 000€ pour investir dans SCPI. Si j’avais déjà possédé ma résidence principale, j’aurais examiné ma capacité de crédit de façon optimale.

Choisir le meilleur courtier SCPI pour mon projet

Fidèle à mes habitudes, j’ai comparé les courtiers SCPI parce que je voulais le meilleur intermédiaire. Je suis toujours à la recherche du meilleur rapport prix/performance. J’ ai donc « contesté » plusieurs courtiers selon des critères différents :

-

- leurs offres : une bonne sélection de SCPI ? Je souhaite diversifier diverses activités (commerces, bureaux, logements, etc.),

- leurs services : conseils sur SCPI au choix, recommandations d’héritage et de fiscalité à souscrire (achat à crédit, argent comptant ou démembrement),

- leurs propositions de financement : quel taux ? Enregistrement requis ? Restrictions de domiciliation sur le revenu ?

- leur coût : un fichier ou un fichier Frais de conseil ?

Quel courtier SCPI pour mon investissement ?

J’ ai visité les sites, contacté par e-mail et téléphone 6 ou 7 courtiers SCPI. J’ ai finalement gardé Linxea qui je suis déjà client pour mon assurance vie. Puisque l’offre de SCPI est intéressante, j’ai trouvé le meilleur financement là-bas, j’ai apprécié son professionnalisme et sa grande disponibilité par courrier et téléphone, et son service est gratuit (ils sont payés par les sociétés de gestion). Notez que vous pouvez également vous abonner directement à des sociétés de gestion, mais j’ai préféré avoir un chef de train qui me donnera les conseils et un point de contact unique pour 3 SCPI de différentes sociétés de gestion sans frais supplémentaires.

Néanmoins, il convient de souligner que Primaliance (à notre avis) était également de bons conseils et avec une offre SCPI très complète et Outils de simulation et France SCPI (à notre avis) m’a également donné d’excellents conseils, et l’abonnement en ligne était très tentant d’éviter la paperasse. Enfin, j’ai beaucoup à hésiter entre ces courtiers et je recommande toujours de choisir une comparaison entre le courtier SCPI qui vous convient le mieux . Je vais en parler plus dans notre fichier SCPI complet.

Mon choix de SCPI

C’ est le cœur du projet ! J’avais des noms de SCPI en tête, mais rien d’arrêté. Mes directives indiquent clairement que je voulais diversifier au moins 3 SCPI :

- diverses activités (commerces, bureaux et résidentiels),

- différents lieux (Paris, province et à l’étranger)

- diverses sociétés de gestion.

J’ ai donc donné mes souhaits à Linxea et ma situation patrimoniale et fiscale et ils m’ont donné dans mon choix par SCPI.

Mon portefeuille SCPI

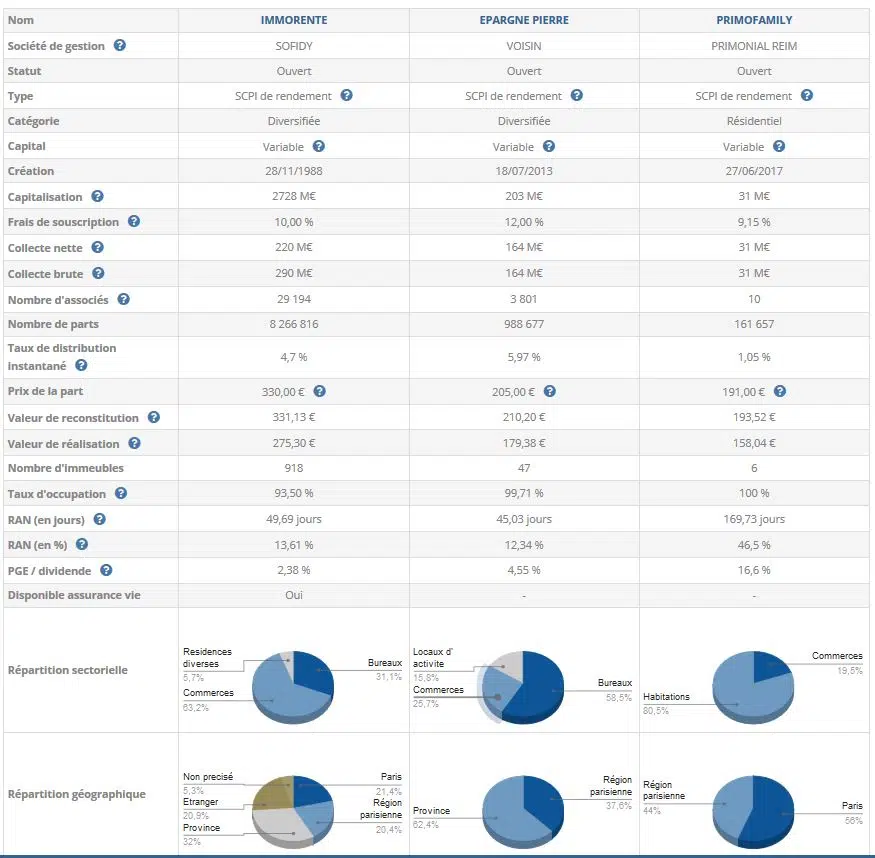

Enfin, mon choix a été fixé pour 3 SCPI par 3 sociétés de gestion différentes et j’étais très complémentaire aux marchés sectoriels et géographiques.

- Immorente (SOFIDY) : SCPI diversifié avec des entreprises dominantes. Fondée en 1988, SCPI est « forte » (près de 3 milliards d’euros de capitalisation), ce qui a fortement résisté au crash immobilier des années 1990. C’est mon fond de portefeuille.

- Pierre Savings (VOISIN) : SCPI diversifié avec des bureaux dominants. Le « Corum français » (en termes de rendement) avec un rendement de près de 6% en 2017.

- Primofamily (PRIMONIAL) : Résidentiel SCPI très jeune (2017), c’est mon pari sur la tendance de fond de la métropolisation. Le choix est moins « sûr » de mon allocation, mais je voulais diversifier l’immobilier résidentiel et j’aime le pari sur la métropolisation (les grandes villes deviennent de plus en plus attrayantes).

Notez que j’ai obtenu ce tableau comparatif très pratique grâce à l’outil de comparaison Primaliance SCPI . Dans la liste présélectionnée, j’ai aussi comparé SCPI très à la mode et j’ai été intéressé par leur exposition à l’étranger : Corum et Novapierre Allemagne. Mais je me suis détourné de Corum parce que des rendements élevés pouvaient cacher des propriétés dans des zones peu attrayantes. En ce qui concerne Novapierre Allemagne, je peux y investir si je veux diversifier un 4ème SCPI plus tard. En outre, il sera fiscal attrayant, avec une imposition avantageuse des revenus de la propriété sur les biens immobiliers avec des étrangers.

Financement de mon IPAC

Mon but était d’acheter ces 3 SCPI à crédit. Tout d’abord, il convient de noter que les prêts immobiliers pour financer SCPI sont plus chers que le financement d’une résidence principale ou d’un immobilier conventionnel. Malheureusement, il est nécessaire de compter plus sur l’ordre de 0,50 point. Je n’ai donc pas trouvé mieux que 2.10% sur 20 ans à un taux fixe et sans assurance.

En outre, comme pour tout investissement immobilier, l’assurance emprunteur est obligatoire et doit couvrir les décès et la PTIA (perte totale et irréversible d’autonomie). En fait, l’assurance de l’emprunteur prend en charge le paiement des prêts lorsqu’un « événement » se produit de sorte que votre famille est en sécurité (et aussi les prêts bancaires).

Mon offre de prêts immobiliers

Mes exigences étaient claires, je voulais emprunter

-

- 100 €170 (montant investi dans le 3-SCPI)

- sur un minimum de 20 ans (pour un meilleur flux de trésorerie, c’est-à-dire des loyers proches de mes conceptions),

- taux d’intérêt fixe

- sans cotisations,

- pas de restrictions.

:

Linxea a donc engagé son partenaire, le courtier CAFPI, pour trouver le meilleur financement pour moi . J’ai dû montrer des pattes blanches et présenter les documents habituels : preuve de revenu, relevés bancaires, preuve de résidence et d’identité. Notez que cela peut être important : j’ai un profil rassurant pour les banques ayant un faible ratio d’endettement, et mes relevés bancaires montrent une bonne gestion de mes finances personnelles.

L’ offre de prêt immobilier reçue

J’ ai donc rapidement reçu une offre de la Caisse d’Épargne : 2.10% sur 20 ans pour 102.508€ (frais CAFPI et dépôt SACCEF inclus). Pas de restrictions : non Domiciliation du revenu ou obligation de souscrire à des produits d’épargne. C’était un point important pour moi parce que mes services bancaires en ligne, mes investissements optimisés dans la meilleure assurance-vie et les meilleurs courtiers en actions sont importants pour moi. Enfin, j’ai 3 crédits, puisque 3 SCPI et mon échéance (tirages mensuels) total est de 518€ par mois .

Deux détails techniques : J’ai demandé un délai de 5 mois à la banque parce que mon SCPI a une période de jouissance de 3 à 5 mois avant de recevoir mon loyer. De cette façon, je reçois mes premiers loyers en même temps que je paie mes premiers dessins en avril 2019. De plus, je ne compte pas le remboursement anticipé de l’indemnité (IRA) si je rembourse après 9 ans et si cela n’est pas dû à un rachat de crédit par voie de concurrence.

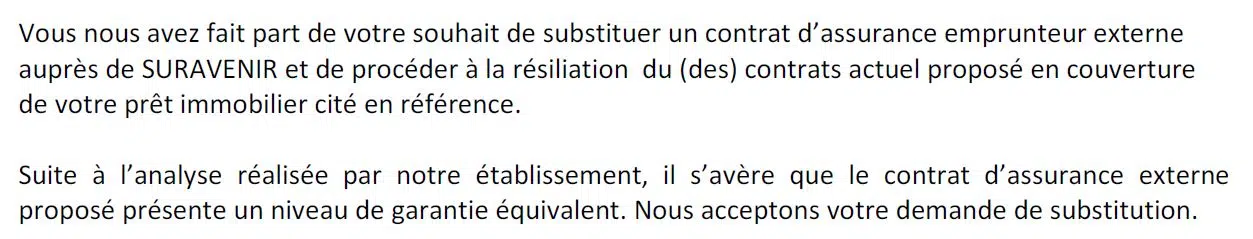

Substitution d’assurance emprunteur

Demandez à la délégation des emprunteurs d’assurance est presque indispensable ! Il convient de noter que les banques se marient beaucoup avec leur assurance incluse dans leur offre de crédit. Donc à peine l’offre signée, j’ai commencé les étapes pour changer l’assurance de l’emprunteur. En pratique, le site de comparaison m’a permis de comparer les meilleures offres d’assurance emprunteur sur le marché en 2 minutes . Valable quel que soit le but du prêt immobilier (investissement locatif, SCPI, résidence principale ou secondaire… pour un ancien prêt immobilier ou nouveau). Avec de grandes économies sur la clé : je suis passé de 5 500€ à 1 100€ en assurance emprunteur depuis plus de 20 ans.

Je suis maintenant assuré dans la même mesure (Death/PTIA) auprès de NaoAssur de l’assureur Suravenir et j’offre des découvertes grâce à ma simulation de comparution. La procédure était simple, 100% en ligne. Enfin, sur la durée que j’ai du crédit 4,400€ économisé moins de 1 heure « paperasse », beau taux horaire, il est pris ! Mon assurance emprunteur me coûte environ 5€ par mois.

Difficultés à changer l’assurance de l’emprunteur ?

Attention, la banque n’hésite pas à mettre des bâtons dans les roues afin que vous ne puissiez pas changer l’assurance. Ce marché est tellement lucratif que tous les prétextes sont bons pour vous décourager ! Par exemple, la banque peut fournir une adresse à changer (je n’ai pas spécifié l’adresse correcte du siège à Toulouse) et même l’utiliser de mauvaise foi (« Monsieur, vous ne pouvez pas changer l’assurance dans les 12 premiers mois de crédit »). N’hésitez donc pas à montrer aux crocs et à commercialiser la loi Hamon (Code de la consommation, article 54).

J’ ai donc envoyé cet e-mail à la banque le 01.07.2019 : « J’ai aussi appelé votre service à la clientèle à 05:00 xx xx xx et on m’a dit que je ne pouvais pas changer d’assurance la 1ère année. Mais la loi Hamon est claire : je peux changer mon assurance pour les 12 premiers mois. Je suis surpris que la Caisse d’Épargne essaie d’échapper à la loi, alors je me suis tourné vers l’ACPR, ce qui est aussi surprenant. Merci de m’avoir répondu rapidement et clairement, sinon je reviendrai au RPCA de façon plus formelle. « La réaction n’a pas attendu, la banque m’a appelé dans un sillage, et j’ai reçu cette lettre le lendemain :

Le résultat de cet investissement dans SCPI pour mes finances

Dans ce tableau, vous trouverez le SCPI que je possède dans le nombre d’actions. Je reçois un loyer trimestriel pour chaque partie.

| Ouvrir le fichier scpi | Nom de la pièce | Prix | Total |

|---|---|---|---|

| immortel | 101 | 330 € | 33 € |

| Epargne Pierre | 163 | 205 € | 33,415 € |

| Primofamily | 175 | 191 € | €33,425 |

| Total | 439 | x | 100 € |

| TOTAL emprunté avec frais CAFPI et caution | logement x | x | €102,508 |

Qu’ est-ce que je gagne avec mon achat SCPI

Un indicateur important du calcul est le flux de trésorerie mensuel, c’est-à-dire ce qui entre ou hors de votre poche chaque mois. Mon flux de trésorerie mensuel = 370€ loyer — 518€ Draft — €5 Assurance = — 153€ Note : Les loyers sont effectivement facturés sur une base trimestrielle. En fin de compte, j’ économiserai donc 153€ par mois pour obtenir 100k€ SCPI en 20 ans .

FISCALITÉ de l’IPC

Soyez prudent, il est également nécessaire de prendre en compte les impôts. En fait, je finirai par être imposé sur le revenu, au régime réel . C’est-à-dire que nous calculons le bénéfice foncier (loyer — intérêt du prêt — assurance), qui est de 17,2 % des cotisations de sécurité sociale, et le seuil d’imposition marginal de 30% (IMT). D’où les intérêts à investir sur les prêts afin de déduire les intérêts sur emprunt, sapant ainsi l’impôt sur le revenu. Selon votre revenu, votre IMT peut varier de 0 % à 45 %. Remarque : Au cours de la première année, je déduirai également les frais de courtier et la garantie SACCEF, c’est-à-dire zéro.

En plus des charges brutes calculées ci-dessus (153 euros par mois), il sera donc nécessaire d’ajouter plus de 1 000 euros d’impôts par an (peu au début et de plus en plus au fil du temps, car de moins en moins d’intérêts devront être déduits).

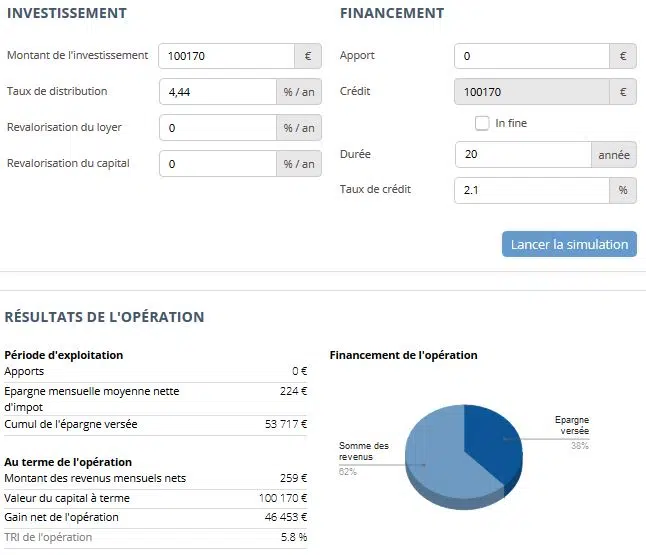

Le résultat après la simulation

J’ ai eu cette simulation grâce aux outils de premier choix. J’ai fait un scénario conservateur : pas de location ou d’amélioration des prix sur 20 ans. Enfin, le coût mensuel net est de 224 euros de taxes de comptage, soit un achat total cumulé sur 20 ans de 53 717€ pour un actif courant de 100 170 euros. J’obtiens donc un taux de rendement interne (IRR) de 5,8% . Notez que si j’ai un enfant (scénario probable !) mon IMR monte à 11%, les dépenses mensuelles nettes descendent à 180€, et le TRI monte à 7,6%. Moral : moins vous êtes taxés et plus l’investissement dans SCPI est intéressant, sinon il est pourrait être préférable de souscrire votre SCPI en assurance-vie.

Soyez conscient que cela est net : je n’ai pas à payer personnellement l’impôt foncier, le travail, la gestion des baux, etc.Ces taxes et honoraires sont de la responsabilité de la société de gestion.

Mon dossier patrimonial

Ces 3 ICP ont une valeur d’environ 90 000€. En fait, l’évaluation est faite au « prix des décaissements » (prix de vente), c’est-à-dire que le coût d’acquisition de SCPI (environ 10 %) est effectivement supporté par SCPI pour la revente . C’est-à-dire que je n’ai pas l’intention de revendre, et les loyers reçus se rapportent à mon nombre d’actions détenues par SCPI (mes 439 unités achetées pour un total de 100 170 euros), ce qui est important pour moi.

Note de Nicolas le 14.04.2020 : 2 bonnes nouvelles depuis mon investissement il y a 6 mois. SCPI Immorente et Primodamily ont été améliorés d’environ 2%, donc mon portefeuille SCPI a maintenant une valeur de 91 550€. Et je suis un père maintenant, ce qui implique une part supplémentaire de moitié d’impôt, c’est-à-dire un TMI en baisse (11%) et donc un taux de rendement interne (IRR) augmente !

Je suis actuellement satisfait de mon achat , j’ai tout fait pour l’optimiser, et j’ai obtenu mes titres. Cet investissement dans SCPI m’a permis de diversifier mes actifs immobiliers et d’utiliser ma capacité d’endettement pour développer mes actifs avec des économies raisonnables. L’avenir me dira à quel point cet investissement sera rentable : améliorer les loyers et les cours des actions ? En l’état actuel, la rentabilité attendue est déjà bonne avec les hypothèses prudentes supposées (0 réévaluation en 20 ans et TMI 30 %).

J’ espère que cet article « Practical Case » vous dira bien sur l’investissement dans SCPI informé. Pour rappel, en particulier, je ne recommande pas d’acheter ces 3 SCPI : tout le monde doit « faire ses devoirs » et étudier la question en fonction de sa situation personnelle et de ses objectifs. Pour aller plus loin , je vous invite à lire notre article pour tout savoir sur SCPI et notre tableau récapitulatif des différentes solutions d’investissement dans l’immobilier.

Foire aux questions

Qu’ est-ce qu’un SCPI ?

Une SCPI est une société civile pour l’investissement immobilier. Il est une société dont le but est d’investir du capital dans l’achat de biens immobiliers et de gérer le portefeuille immobilier pour le compte de ses partenaires (détenteur des actions du SCPI qui perçoivent les loyers). Plus de 100 SCPI sont gérés par plus de 30 sociétés de gestion. Les épargnants ont donc le choix : portefeuille immobilier de bureaux, commerces, quartiers résidentiels… en région parisienne, en province ou à l’étranger. Les épargnants apprécient cet investissement immobilier pour plus de commodité : pas de souci de direction, car la société de gestion s’occupe de tout.

Investir dans l’IPAC ?

Comme pour tout investissement, l’investissement dans la « pierre de papier » de SCPI et l’attribution d’une place dans son patrimoine doivent faire l’objet d’un examen attentif. Il est nécessaire d’augmenter la part de l’immobilier dans son actif total, les objectifs financiers (SCPI sont des investissements à long terme), les investissements dans des prêts ou non, dans l’assurance vie ou non, à prendre en compte en pleine propriété ou mutilation. Dans la pratique, les courtiers SCPI offrent des conseils personnalisés pour les optimiser en fonction de la situation.

Comment financer SCPI à crédit ?

Il est possible de financer l’achat d’unités SCPI à crédit. C’est l’un des avantages du SCP significatif Ainsi, comme pour tout investissement immobilier traditionnel, les investisseurs peuvent profiter de l’effet de levier des prêts : une grande partie des prêts seront financés par les loyers reçus. Dans la pratique, le courtier SCPI s’occupe de trouver une banque qui finance la société d’investissement par un prêt immobilier dans les meilleures conditions (taux d’intérêt bas, durée, etc.).

Quelle est la rentabilité d’un investissement dans SCPI ?

Rentabilité d’une SCPI dépend du rendement (changement de loyer) et de la réévaluation du cours de l’action (en fonction de l’évolution des prix de l’immobilier). Ainsi, la rentabilité à long terme de SCPI est associée au développement du marché immobilier. À titre d’illustration, la rentabilité moyenne de SCPI en 2018 était de 5,17 %. L’imposition du revenu dépend alors de la situation personnelle de l’associé. Notez que l’investisseur n’a pas à se soucier de l’entretien de la propriété, de l’impôt foncier, des frais de copropriété… les loyers reçus sont dérivés de ces honoraires, taxes et droits qui ont déjà été payés par la société de gestion du SCPI.

Comment diversifier votre investissement dans SCPI ?

Il y a un grand nombre de SCPI. SCPI gère tous les types de biens : bureaux, centres commerciaux, entrepôts, biens résidentiels… différents marchés (Paris, province, étranger). Par conséquent, les investisseurs ne savent pas toujours quel SCPI tourner. Pour surmonter cette difficulté, il est possible d’être accompagné d’un courtier en SCPI, qui consultera personnellement et effectuera l’assemblage. Dans la pratique, la diversification sur plusieurs SCPI est très accessible, car le billet commence à 1 000€ (beaucoup moins cher que l’achat d’un appartement). Ainsi, l’investisseur SCPI peut facilement être associé propriétaire de plusieurs dizaines de bâtiments.

Choisir d’investir avec Portail-SCPI

Pour investir dans une SCPI, il peut y avoir de nombreux choix. Les sociétés vous proposant d’investir dans l’immobilier sont, en effet, nombreuses et toutes n’ont pas les mêmes offres. Véritable véhicule d’investissement composé exclusivement d’actifs immobiliers professionnels ou d’habitations, Portail-SCPI peut être un excellent partenaire pour vos investissements. Comme dans les autres SCPI, vous n’aurez aucune gestion locative, administrative et fiscale, car elle sera entièrement prise en charge par la société de gestion. Vous n’aurez même pas à vous soucier du choix de l’investissement dans le bien immobilier, car les experts de la société connaissent parfaitement le marché et s’occuperont de trouver les meilleurs biens possibles. Pour plus de renseignements, vous pouvez vous rendre sur le site https://portail-scpi.fr/.

Mais vous pouvez aussi vous poser la question suivante : est-ce un bon choix d’investir dans une SCPI ? Fin 2019, on comptait au moins 190 SCPI gérées par plus de 30 sociétés de gestion agréées par l’AMF. Toutes catégories confondues, elles ont réalisé une collecte nette de 8,5 milliards d’euros en 2019. Une somme très importante qui traduit les gains de nombreux investisseurs dans les sociétés de gestion. Bien sûr, vous ne toucherez pas des milliards même si vous investissez quelques millions d’euros, mais vous aurez de fortes chances de faire un investissement rentable. Même si comme tous les investissements dans le marché immobilier, il demeure une part de risque qu’il ne faut pas écarter.

Les garanties avec Portail-SCPI

Outre la gestion professionnelle des biens, Portail-SCPI vous garantit une mutualisation du risque locatif. Cela vous permet de minimiser les risques. Ils vous assurent une revente facile. La liquidité d’un investissement immobilier peut en effet être essentiel. Et la SCPI est un immobilier restant relativement liquide par rapport au marché immobilier plus traditionnel. Vous devriez générer des revenus réguliers et stables, car le taux de rendement reste compétitif sur le long terme. Historiquement, les dividendes versés par les SCPI demeurent stables, quelles que soient les conditions du marché.

Vous aurez une totale transparence des actions de Portail-SCPI, qui est contrôlée et régulée par l’AMG. Vous pourrez consulter les bulletins trimestriels, et aurez des rapports annuels aux porteurs de parts, et les investisseurs sont conviés aux assemblées générales chaque année. Vous choisirez le montant de l’investissement à l’achat comme à la revente et recevrez les loyers nets de charge durant toute la durée de l’investissement. Une bonne manière d’investir dans l’immobilier si vous avez de l’argent à placer.